Валютная пара EUR/USD в пятницу продолжила нисходящее движение, что полностью соответствовало нашим ожиданиям. Напомним, что европейская валюта падала на протяжении шести дней, поэтому в четверг и пятницу были некоторые сомнения в том, что движение на Юг продолжится. Тем не менее, очередной пакет статистики из США, которого участники рынка откровенно опасались, оказался сильнее прогнозов, что и спровоцировало новое укрепление американской валюты. Говоря о последнем пакете статистики, возникает очень много мыслей, поэтому мы постараемся разобрать их для большего понимания текущей диспозиции.

Прежде всего, нужно сказать, что большинство отчетов за последние 5-6 недель из США провалились. Именно из-за этого мы увидели более сильную восходящую коррекцию, чем должны были. На основании прошлой статистики трейдеры опасались, что новый пакет опять окажется слабее прогнозов. Однако мы неоднократно говорили, что американская экономика продолжает оставаться достаточно сильной, учитывая тот уровень ставки ФРС, который сейчас установлен. Мы также говорили, что трейдеры интерпретируют американские отчеты, как слабые, потому что они ниже прогнозов, а не «слабые» в прямом понимании этого слова. К примеру, если установить прогноз по Нонфармам на уровень 500 тысяч, то с вероятностью 90% мы не увидим фактическое значение, соответствующее ему. Доллар стал заложником завышенных ожиданий рынка.

В то же время в течение текущей неделе мы также увидели несколько отчетов из США, который оказались слабее ожиданий рынка, что напугало еще сильнее долларовых быков. Отчет ADP(аналог NonFarm Payrolls) по количеству новых рабочих мест вне сельского хозяйства оказался слабее прогноза, отчет JOLTs по вакансиям – тоже. Мы также предупреждали, что эти отчеты никак не коррелируют с Нонфармами и безработицей, поэтому их слабость не означает слабость Нонфармов и безработицы. На практике так и получилось. Payrolls превысили ожидания рынка, безработица – оказалась на 0,2% ниже прогноза.

Заседание ЕЦБ, чего ждать?

На следующей неделе пройдут заседания всех трех центральных банков, которые нас интересуют. А помимо них будет опубликована инфляция в США за ноябрь. В принципе, на этом перечисление важных событий можно заканчивать, потому что все остальные отчеты будут находится в тени вышеперечисленных событий. Тем не менее, так ли важны в текущих обстоятельствах заседания ФРС, ЕЦБ и Банка Англии? Давайте обо все по порядку и начнем с Евросоюза.

В понедельник и вторник важных событий в ЕС не запланировано, а в среду – лишь отчет по промышленному производству, который носит ярко выраженный второстепенный характер. В четверг – состоится заседание ЕЦБ и что мы должны ожидать от него? По факту, ничего. Ставка с вероятностью 100% останется без изменений, так как инфляция хоть и снизилась в ЕС до 2,4%, базовая инфляция все еще остается высокой, а регулятор опасается нового ускорения индекса потребительских цен. Выступление Кристин Лагард обещает быть интересным, так как теперь от европейского регулятора все ждут заявлений о сроках начала программы смягчения монетарной политики. Если от главы ЕЦБ поступит какая-либо конкретика, это будет сильным фактором движения евровалюты в ту или иную сторону. Ведь Лагард вполне может вновь ограничиться банальными фразами без какой-либо конкретики!

В пятницу в Германии и Евросоюзе будут опубликованы индексы деловой активности в секторах услуг и производства, первые оценки за декабрь. И на наш взгляд эти отчеты могут быть важнее, чем заседание ЕЦБ. Дело в том, что по всем показателям прогнозируется рост, и некоторые из них могут вернуться в область выше уровня 50,0. Мы не можем сказать, что это обязательно спровоцирует сильный рост евро или, тем более, приведет к возобновлению восходящего тренда. Мы в любом случае считаем, что должен продолжать расти именно доллар. Но сами по себе индексы деловой активности могут оказаться достаточно резонансными, чтобы не быть проигнорированными рынком.

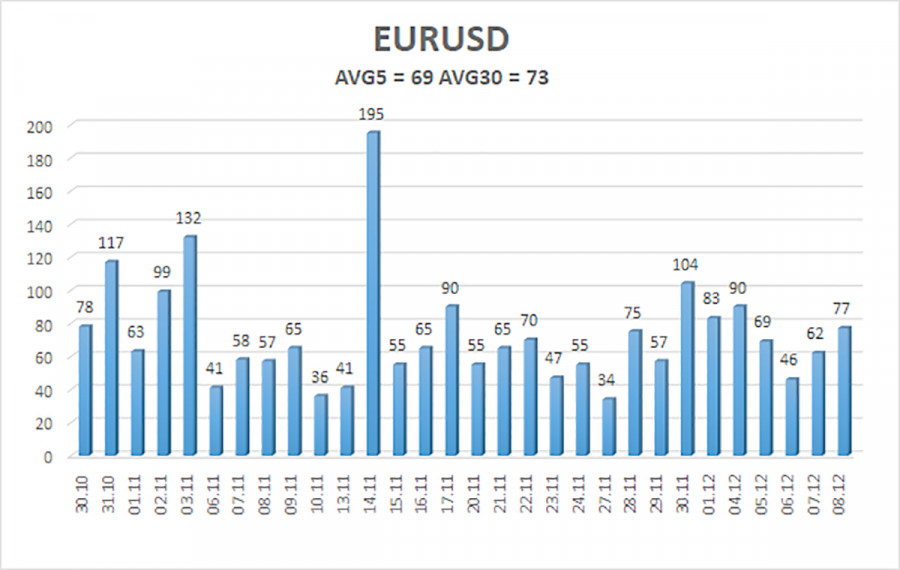

Средняя волатильность валютной пары евро/доллар за последние 5 торговых дней по состоянию на 9 декабря составляет 69 пунктов и характеризуется, как «средняя». Таким образом, мы ожидаем движение пары между уровнями 1,0694 и 1,0832 в понедельник. Разворот индикатора Хайкен Аши вверх укажет на новый виток восходящей коррекции.

Ближайшие уровни поддержки:

S1 – 1,0742

S2 – 1,0620

S3 – 1,0498

Ближайшие уровни сопротивления:

R1 – 1,0864

R2 – 1,0986

R3 – 1,1108

Торговые рекомендации:

Пара EUR/USD продолжает располагаться ниже скользящей средней линии, что позволяет трейдерам продолжать рассматривать короткие позиции с целями 1,0742 и 1,0694. Пока что мы не видим причин, по которым падение пары должно прекратиться. Что касается покупок, то их можно рассматривать при закреплении цены выше мувинга или же при формировании сильных сигналов на 24-часовом ТФ. Цели – 1,0864 и выше. Мы считаем, что покупать пару сейчас опасно, а любое движение вверх будет трактоваться, как коррекция.

Рекомендуем к ознакомлению:

Обзор пары GBP/USD.9 декабря. Заседание Банка Англии, заседание ФРС, американская инфляция.

Пояснения к иллюстрациям:

Каналы линейной регрессии – помогают определить текущий тренд. Если оба направлены в одну сторону, значит тренд сейчас сильный.

Скользящая средняя линия(настройки 20,0, smoothed) – определяет краткосрочную тенденцию и направление, в котором сейчас следует вести торговлю.

Уровни Мюррея – целевые уровни для движений и коррекций.

Уровни волатильности(красные линии) – вероятный ценовой канал, в котором пара проведет ближайшие сутки, исходя из текущих показателей волатильности.

Индикатор CCI – его заход в область перепроданности(ниже -250) или в область перекупленности(выше +250) означает, что близится разворот тренда в противоположную сторону.